tỷ lệ ldr của ngân hàng là gì? công thức tính ldr ngân hàng? ldr hay cho vay để gửi là mối quan hệ giữa dư nợ tín dụng và vốn huy động để đánh giá mức độ an toàn của ngân hàng.

tỷ lệ ldr ngân hàng là bao nhiêu?

- ldr hay cho vay tiền gửi được hiểu là mối quan hệ giữa số dư tín dụng và số tiền mà ngân hàng huy động được. hệ số này được sử dụng để đánh giá khả năng thanh toán hoặc mức độ an toàn của ngân hàng.

- nếu ldr cao sẽ phản ánh khả năng sinh lời của ngân hàng. đồng thời tốc độ huy động vốn nhanh đồng nghĩa với việc ngân hàng có tiền trả bất cứ lúc nào khi khách hàng rút tiền hoặc cho doanh nghiệp vay ngay mà không phải chờ đợi lâu.

- ngoài ra, khi chỉ số ldr tăng, nó cũng phản ánh rằng mức độ tin cậy của ngân hàng là cao. do đó giảm thiểu rủi ro khách hàng rút tiền đột ngột, hạn chế đổ vỡ.

- Tỷ lệ ldr là một trong hai chỉ tiêu cơ bản nhất thể hiện tính thanh khoản, đặc biệt là thanh khoản có kỳ hạn ngân hàng .

công thức tính ldr ngân hàng

ldr = (khoản vay cho khách hàng: vốn huy động) * 100%

ở đâu:

- Tỷ lệ vốn huy động hoặc tỷ lệ dư nợ tín dụng được tính theo công thức: vốn huy động = tiền gửi của khách hàng – vốn chuyên dùng – tiền gửi ký quỹ + giấy tờ có giá ”

- cho vay khách hàng vốn (vốn tín dụng) là tổng các khoản cho vay, thuê tài chính, bảo lãnh và các luồng tiền khác của ngân hàng như: bao thanh toán, chiết khấu chứng từ có giá…

tỷ lệ ldr bao nhiêu là hợp lý?

- Về mặt lý thuyết, ldr sẽ nằm trong khoảng 0-100%, nhưng tỷ lệ này có thể tăng lên hơn 100% vì số lượng khách hàng cho vay đôi khi sẽ vượt quá mức huy động vốn.

- nếu ldr cao chứng tỏ số tiền ngân hàng cho cá nhân, tổ chức, công ty vay lớn hơn nhiều so với mức huy động vốn gây ra nhiều rủi ro. Đây không phải là một dấu hiệu tốt đối với các ngân hàng thương mại.

- ldr nhỏ, tức là lượng tiền mà ngân hàng huy động từ các nguồn khác khá lớn nhưng lượng vốn lại cho vay. điều này cho thấy tính thanh khoản thấp, chất lượng dịch vụ tín dụng kém.

- theo các chuyên gia kinh tế, mức độ bảo mật của ngân hàng chỉ dừng lại ở mức 80% hoặc 90%. tuy nhiên, con số này không thực sự chính xác mà nó phụ thuộc vào từng ngân hàng.

- ldr không được coi trọng vì các ngân hàng chỉ cho vay theo một tỷ lệ nhất định. ; phần còn lại họ đầu tư vào thị trường vốn, mua bán trái phiếu chính phủ và các giấy tờ có giá khác. ở các nước khác, tỷ lệ an toàn vốn tối thiểu (ô tô) quan trọng hơn.

- và ở Việt Nam, ldr được coi là một trong hai thước đo thanh khoản cực kỳ quan trọng. Điều này là do nhiều năm qua, tín dụng dễ dãi, tăng trưởng tín dụng quá nóng. Hơn nữa, các khoản cho vay mua nhà, cho vay đảo nợ, nợ xấu không thu hồi được nợ cũ mà phải huy động vốn vay mới.

- thực tế, trước năm 2011, đã có gần 10 ngân hàng thuộc diện tái cơ cấu do mất khả năng thanh khoản, kể cả có kỳ hạn. thanh khoản, nhưng hậu quả đến nay vẫn chưa được giải quyết triệt để.

- thông tư 36 quy định, áp dụng với ngân hàng thương mại nhà nước là 90%, ngân hàng hợp tác xã: 80%, ngân hàng thương mại cổ phần, liên doanh, 100%. vốn nước ngoài: 80% và chi nhánh ngân hàng nước ngoài 90%. và trong thông tư 22 trước đây, tại khoản 5 chỉ tóm tắt: “ngân hàng, chi nhánh ngân hàng nước ngoài phải duy trì tỷ lệ cho vay vãng lai trên tổng tiền gửi tối đa là 85%”.

- một điểm đáng lưu ý, vì chỉ số ldr được quy định tại thông tư 36 (2014) và thông tư 22 (2019), ngân hàng nhà nước chưa từng công bố chỉ số này cho từng ngân hàng. tương tự như vậy, các ngân hàng chưa bao giờ quảng cáo, chỉ một số ít, bề ngoài với mục đích “thơm” trước, trong việc bán vốn và / hoặc giải quyết tranh chấp. bạn muốn tính ldr của các ngân hàng, bạn phải dựa vào dữ liệu tiền gửi / khoản vay của ngân hàng xuất hiện trên báo. tuy nhiên, những “phép cộng, trừ, nhân và chia” như vậy không phản ánh độ chính xác tuyệt đối, mà chỉ là “ước lượng thời gian”. vì mặc dù công thức tính ldr có hướng dẫn về tử số / mẫu số nhưng có một số khoản bị loại trừ theo hướng dẫn của thông tư 22, chẳng hạn như khoản vay do Chính phủ quy định, phòng chống lụt bão, thiên tai, đại dịch…; trong khi các tổ chức tín dụng chỉ công bố số tín dụng nói chung, họ không nói rõ liệu việc loại trừ gia hạn tín dụng có được phép hay không.

- các nhà phân tích cho rằng: đó là trường hợp của các ngân hàng đã niêm yết và các ngân hàng chưa niêm yết vẫn đang hoạt động như vietbank, baoviet bank, pvcombank, scb … muốn tìm chỉ số ldr thì như mò kim đáy biển.

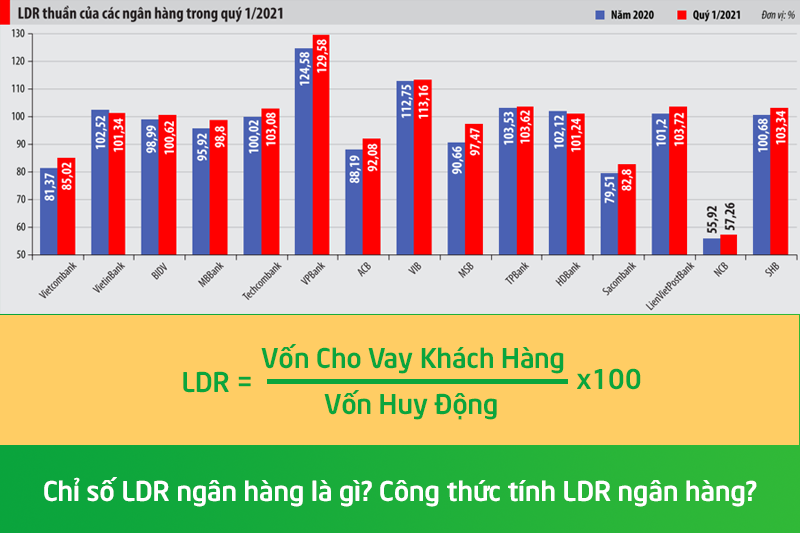

- đáng chú ý là ldr ở hầu hết các ngân hàng đều gần 100%. trở lên, rất ít ngân hàng ở mức 85% như agribank, ldr ở mức 83%! Đây là kết quả của quá trình tái cơ cấu kéo dài 8 năm, kể từ năm 2013.

- trong số 16 ngân hàng niêm yết, chỉ có hai ngân hàng có tỷ lệ ldr giảm trong quý đầu tiên của năm 2021 so với cuối năm 2020 trong chiều ngược lại, 14 ngân hàng tăng tỷ trọng ldr. nổi bật nhất là msb tăng 6,81 điểm phần trăm, từ 90,66% lên 97,475%. tiếp theo là vpbank với mức tăng 5 điểm phần trăm, từ 124,58% lên 129,58%, đây cũng là ngân hàng có chỉ số ldr cao nhất theo khảo sát.